Todo buen inversionista está buscando constantemente oportunidades de negocio para diversificar sus inversiones, aumentar las probabilidades de obtener mayores ganancias y reducir los riesgos de pérdida.

Cuando piensas en inversiones, una de las últimas instituciones que se te viene a la mente es una aseguradora. Sin embargo, algunas ofrecen instrumentos de inversión y planes de ahorro con grandes ventajas y beneficios para que tu dinero crezca de forma sencilla y segura.

Con tantas opciones entre instituciones, instrumentos y activos, elegir la opción adecuada para ti puede llegar a ser complejo.

Antes de elegir dónde invertir tu dinero debes tomar en cuenta diversos factores como el potencial de rendimiento, el nivel de riesgo, la liquidez, seguridad, flexibilidad y plazo, entre otros.

En ese sentido, a continuación te presento las ventajas de invertir a través de una aseguradora:

Rendimientos por encima de la inflación.

Aunque rendimientos pasados no garantizan rendimientos futuros, los rendimientos históricos nos muestran cómo se ha comportado una inversión a lo largo del tiempo y pueden servir de apoyo para hacer estimaciones sobre cuánto más podrían generar en el futuro.

Los planes de ahorro y las pólizas de inversión de algunas aseguradoras tienen rendimientos históricos por encima de la inflación gracias a sus altos estándares en la gestión de sus inversiones.

Las aseguradoras sólo invierten en empresas y activos con altas calificaciones crediticias y la gestión de sus inversiones las hacen personas con amplia experiencia y conocimiento.

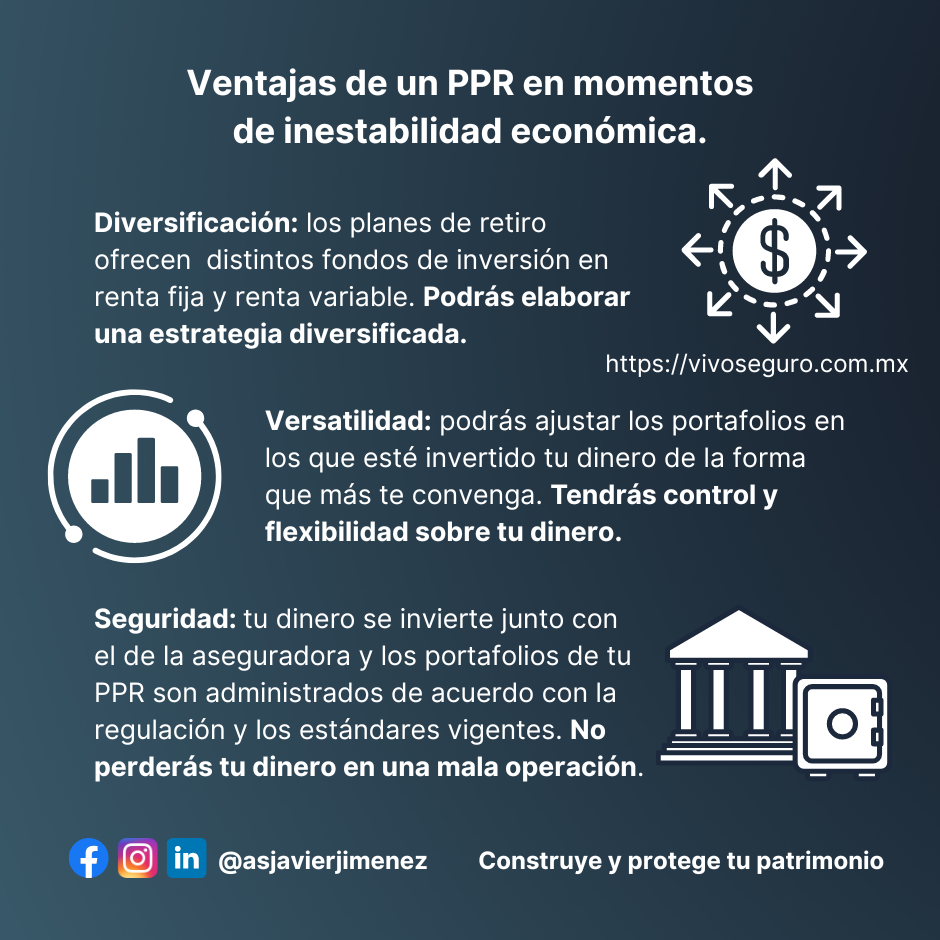

Diversificación de tu inversión.

En los planes de ahorro y las pólizas de inversión de las aseguradoras que funcionan con portafolios de inversión cada portafolio está compuesto por distintos activos de forma similar a como funcionan los ETFs. En ningún portafolio se invierte en un solo activo.

Cuando inviertes en cetes, pagarés bancarios o bonos estás invirtiendo en renta fija. Cuando inviertes en acciones, ETFs o fondos de inversión de las casas de bolsa estás invirtiendo en renta variable. Cuando inviertes a través de aseguradoras puedes tener exposición tanto a renta fija, como renta variable, a mercado nacional y extranjero, a tipos de cambio de distintas monedas y más en el mismo instrumento.

Esta diversificación te ayudará a mitigar riesgos, a disminuir la volatilidad que podrías ver en activos individuales y a aprovechar las distintas etapas del ciclo económico.

La economía en general es cíclica, tiene periodos de expansión, de contracción, de estancamiento, de aceleración y desaceleración. Poder adaptarte a cada una de ellas a través del mismo instrumento es una gran ventaja que pocos pueden ofrecerte.

Simplicidad y practicidad.

No necesitas conocimiento técnico, monitorear el mercado ni dedicarle tiempo a tu portafolio de inversiones para que tu dinero trabaje cuando lo inviertes a través de una aseguradora.

El trabajo pesado de administrar tu cartera de inversiones pasa a manos de los profesionales que gestionan los activos de las aseguradoras.

Tú básicamente sólo tienes que aportar el capital y mantenerte al pendiente de tu plan, pero si no tienes tiempo o conocimiento suficiente no es necesario que lo hagas. Invertir se volverá realmente sencillo, pues las decisiones complicadas serán tomadas por personas que se dedican a ello.

Interés compuesto.

Cualquier inversión en donde los rendimientos se reinviertan junto con el capital inicial genera interés compuesto. Esta es la fórmula que utilizan los planes de ahorro para generar sus atractivos rendimientos a largo plazo.

El interés compuesto es dinero generando más dinero. Es el interés (rendimiento) que te da una inversión, que se suma a tu capital invertido para generar a su vez más rendimientos. Por ejemplo, si inviertes $1000 pesos en un instrumento que te genere un rendimiento del 10%, tendrás $1100 al final del periodo de inversión, si vuelves a invertir esos $1100, para tu siguiente periodo tendrás $1210, al siguiente tendrás $1331 y así sucesivamente.

Si te fijas, en lugar de que cada periodo te genere 100 pesos, porque invertiste 1000, poco a poco va aumentando el rendimiento, a pesar de que sea el mismo porcentaje. Esto es porque tus rendimientos se suman a tu capital y generan más rendimientos. A largo plazo, tus inversiones crecen exponencialmente.

Ahora imagina que en cada periodo de inversión, además de los rendimientos, haces nuevamente una aportación de $1,000. El resultado es extraordinario. Los

planes de ahorro funcionan así.

Beneficios fiscales.

La Ley del impuesto Sobre la Renta (LISR) dice que debes pagar una tasa de ISR cada que obtienes un ingreso y los rendimientos de tus inversiones son considerados ingresos.

Cuando inviertes a través de un banco o de una casa de bolsa y obtienes una ganancia, cualquiera que sea, debes pagar una retención de impuestos ante el SAT, lo que disminuye tus ganancias y hace más lento el crecimiento de tu dinero.

Sin embargo, la ley otorga

beneficios fiscales en algunos artículos de la LISR y

las aseguradoras aprovechan estos beneficios fiscales para maximizar los rendimientos y el efecto de interés compuesto, pues en todos los casos hay un diferimiento del pago de impuestos. Lo que significa que mientras tu dinero se mantenga dentro del plan no se te hará ninguna retención.

Dependiendo del artículo de la LISR en el que se basen,

los instrumentos de inversión de las aseguradoras, además del diferimiento del pago de impuestos, pueden tener deducibilidad y exención de pago de impuestos.

Por ejemplo, si inviertes $100,000 pesos con una tasa de rendimiento del 10%, en un banco o una casa de bolsa, al final del periodo de inversión recibirás $109,000 pesos. Porque te entregarán tu inversión, más el 10% de rendimiento, menos una retención del 10% sobre el rendimiento por concepto de ISR, que varía dependiendo del tipo de inversión y otros factores. Sin embargo, en una aseguradora se acreditará en tu fondo un saldo de $110,000, por el diferimiento de pago de impuestos.

Si sumamos este beneficio fiscal al efecto del interés compuesto,

en cada periodo de inversión podrás acumular tu capital, tus rendimientos y tu beneficio fiscal. De modo que el potencial para que tu dinero crezca aumenta.

Seguridad e inembargabilidad.

Así como en un banco, en cetes o en una sofipo tu dinero está protegido por el IPAB, con una aseguradora tu dinero está protegido por las leyes que las regulan.

La regulación del sector asegurador obliga a las aseguradoras a tener un capital mínimo para cumplir con los contratos de sus clientes (llamado reservas técnicas), a tener suficiente solvencia operativa y también establece algunas reglas sobre cómo pueden invertir sus activos.

Tu dinero será invertido junto con el dinero de la aseguradora y junto con el dinero de sus demás clientes, dependiendo de la estructura fiscal y legal de tu póliza. Esto te garantiza que la aseguradora velará por tus intereses, pues si tú ganas ellos también y si tú pierdes ellos también.

Además, por la misma regulación y por el modelo de negocio de las aseguradoras, es más fácil que un banco quiebre a que lo haga una aseguradora. Esto te da la seguridad de que tu dinero no será administrado por una empresa con poca solvencia o con un alto riesgo de que en el futuro desaparezca.

A diferencia de un banco o una casa de bolsa, la aseguradora no está obligada a reportar al SAT sobre el dinero que aportas a tu plan o sobre la cantidad de recursos que tengas acumulados en él. Esto blinda tu dinero y lo hace inembargable.

Si te aplican un embargo, cualquier persona o institución, los recursos acumulados en tus inversiones con la aseguradora no los pueden tocar mientras estén dentro de tu fondo o plan, ya que están protegidos por la ley.

Flexibilidad y control.

La mayoría de los activos o instrumentos de inversión tienen un plazo, están sujetos a demanda o deben cumplir con ciertos requisitos para su correcto aprovechamiento.

Con un plan de ahorro o con una póliza de inversión puedes tener distintas flexibilidades diseñadas para que cumplas tus objetivos de largo plazo a pesar de las distintas situaciones que se pueden presentar y que representan un riesgo para tu patrimonio. Además de que puedes tener en todo momento el control de tu dinero y de cómo se invierte.

Liquidez.

Puedes tener acceso a retiros parciales de tu dinero o a préstamos, dependiendo del tipo de póliza que tengas y con qué aseguradora la tengas.

Plazo.

Si tienes un plan de ahorro, los primeros meses o años pueden ser obligatorios, dependiendo del tipo de plan y de tu aseguradora, pero puedes tener la posibilidad de ajustar tus aportaciones, de solicitar periodos de descanso, de cambiar la periodicidad de ahorro o de suspender definitivamente tus aportaciones.

Si tienes una póliza de inversión, generalmente no estás obligado a continuar haciendo aportaciones adicionales. Puedes tener un plazo libre y retirar tu dinero cuando quieras o mantenerlo en el plan el tiempo que quieras.

Ajuste de portafolios de inversión.

Puedes gestionar las alternativas de inversión de tus pólizas sin cargos adicionales para evitar o mitigar minusvalías, para buscar mayores rendimientos o para diversificar tus inversiones.

Gestión y monitoreo.

En la actualidad, la mayoría de las instituciones financieras ofrecen aplicaciones o plataformas web para monitorear y gestionar cuentas. Con las aseguradoras no es la excepción.

Podrás tener acceso a tu dinero, a tu plan y a todo lo relacionado con ellos desde una aplicación y/o un portal de clientes, podrás administrarlo desde esas herramientas, con los medios de contacto de tu aseguradora o a través de tu agente o asesor.

Se te informará cada mes o de forma periódica el comportamiento de tu plan mediante estados de cuenta y a través de las tablas de rendimientos históricos. Podrás ver tu saldo en tiempo real desde tu portal o aplicación de clientes, solicitar retiros o aprovechar las flexibilidades que te ofrece tu póliza.

Existen otras ventajas como mejores costos operativos, mayor accesibilidad de activos, menores impuestos por invertir en el extranjero y mayor facilidad para tipo de cambio, pero las anteriores son las principales ventajas que te ofrecen las aseguradoras por invertir con ellas.

Recuerda que cada póliza es diferente y cada aseguradora tiene sus propias políticas. Debes revisar los detalles de cada una antes de contratar algún plan. La tarea más difícil es elegir el instrumento adecuado. Una vez que lo eliges, lo demás es muy sencillo.

Antes de tomar decisiones de inversión, es fundamental que conozcas tu perfil de inversionista, que identifiques tus necesidades y que establezcas tus objetivos financieros, horizontes de inversión y un presupuesto para poder elegir la opción que sea más adecuada para ti.

Si buscas asesoría para conocer más a fondo las opciones que tienen algunas aseguradoras o si quieres comenzar a invertir a través de ellas contáctame a través de mis redes sociales, del chat o del formulario de contacto.

Compartir

Comunícate conmigo si necesitas asesoría o más información sobre algún tema.